Одним из ключевых показателей успеха компании является ее капитализация. Для предпринимателей, инвесторов и акционеров это ориентир, который показывает насколько высоко рынок оценивает бизнес. Расскажем, что скрывается за этим термином, как формируется капитализация и какие факторы на нее влияют.

Капитализация компании — это рыночная стоимость ее акций, умноженная на их общее количество. Этот показатель отражает текущую оценку бизнеса со стороны инвесторов.

Пример: некая компания Х выпустила 10 млн акций, которые торгуются на бирже по 100 рублей за штуку. Капитализация компании составляет 1 млрд рублей (10 000 000 × 100).

Капитализация важна как для публичных компаний, чьи акции обращаются на фондовом рынке, так и для частных предприятий, оцениваемых на основе внутренних сделок или привлечения инвестиций.

Как она формируется?

1. Финансовые показатели

Рентабельность, выручка, прибыль, маржа — все это основа оценки компании. Чем выше показатели, тем дороже оценивается бизнес. Например, компания «ЭкоПродукт» увеличила выручку на 30% за год благодаря экспорту своей продукции. В результате инвесторы стали считать ее перспективной, что подняло капитализацию на 40%;

2. Перспективы роста

Рынок всегда оценивает будущее компании. Если она разрабатывает инновационные продукты, расширяет рынки сбыта или инвестирует в новые технологии, ее акции растут в цене. Возьмем, к примеру, стартап «НаноТех», который объявил о разработке уникального аккумулятора, способного заряжаться за 5 минут. Это привлекло внимание венчурных инвесторов и капитализация компании выросла втрое за месяц;

3. Доверие рынка

Финансовые отчеты, открытость к инвесторам, прозрачность бизнеса — все это способствует росту доверия и, как следствие, стоимости акций;

4. Конкурентное преимущество

Если компания обладает уникальным продуктом, патентами или монопольным положением на рынке, ее акции автоматически стоят дороже.

Виды капитализации

1. Рыночная капитализация — определяется текущими рыночными ценами акций. Это наиболее распространённый показатель.

2. Капитализация на основе прибыли — рассчитывается на основе мультипликаторов, таких как P/E (отношение цены акции к прибыли на акцию).

3. Балансовая капитализация — основана на бухгалтерской стоимости активов компании.

Почему капитализация меняется?

Капитализация компании — это не статичная величина, она постоянно находится в движении, реагируя на множество факторов, как внутренних, так и внешних. Рыночная стоимость компании, определяемая путем умножения количества акций на их текущую цену, подвержена колебаниям даже в течение одного торгового дня.

Какие причины лежат в основе этих изменений?

Во-первых, на капитализацию существенное влияние оказывают финансовые результаты компании. Если компания демонстрирует стабильный рост прибыли, расширяет свою деятельность и успешно реализует новые проекты, то ее акции становятся более привлекательными для инвесторов. В результате спрос на них растет, что приводит к повышению цены и, соответственно, увеличению капитализации. И наоборот, ухудшение финансовых показателей, снижение прибыли или возникновение серьезных финансовых проблем могут вызвать падение стоимости акций и уменьшение капитализации.

Во-вторых, на капитализацию компании влияют общие экономические условия. Периоды экономического роста, низкой инфляции и стабильности обычно сопровождаются повышением стоимости акций большинства компаний. В то время как экономические кризисы, высокая инфляция, политическая нестабильность и другие негативные факторы могут привести к снижению рыночной стоимости компаний.

В-третьих, на капитализацию компании могут оказывать значительное влияние корпоративные события. Слияния и поглощения, изменение структуры собственности, выход на новые рынки, разработка новых продуктов или технологий, а также различные скандалы и судебные разбирательства — все эти факторы могут существенно повлиять на восприятие компании инвесторами и, соответственно, на стоимость ее акций.

Зачем компании нужна высокая капитализация?

Высокая капитализация — это своего рода паспорт в мир больших возможностей. Она открывает перед компанией множество дверей и позволяет ей достигать амбициозных целей.

Высокая рыночная стоимость делает компанию привлекательной для новых инвесторов. Крупные финансовые институты, частные инвесторы и венчурные фонды охотнее вкладывают свои средства в компании с большой капитализацией, так как это снижает риски и обещает более стабильную доходность. Привлеченные инвестиции позволяют компаниям финансировать новые проекты, расширять производство, проводить исследования и разработки, а также осуществлять другие стратегически важные мероприятия.

А также компании с высокой капитализацией имеют существенные преимущества при получении банковских кредитов. Кредиторы охотнее предоставляют крупные кредиты на выгодных условиях компаниям с солидной финансовой подушкой и стабильным денежным потоком. Это связано с тем, что такие компании менее подвержены риску банкротства и могут обеспечить своевременное погашение задолженности.

Помимо этого высокая капитализация служит надежным щитом от поглощений со стороны конкурентов. Чем выше рыночная стоимость компании, тем сложнее для других компаний организовать враждебное поглощение. Для того чтобы выкупить контрольный пакет акций компании с большой капитализацией, требуется огромный объем финансовых ресурсов, который не всегда доступен даже крупным корпорациям.

Наконец, компании с высокой капитализацией пользуются большим престижем и влиянием на рынке. Они входят в различные рейтинги и индексы, привлекают внимание СМИ и аналитиков, а также имеют возможность заключать выгодные контракты с крупными партнерами. Высокая капитализация открывает двери в элитные клубы бизнеса и позволяет компаниям формировать повестку дня в своей отрасли.

Ошибки в оценке капитализации и их последствия

Капитализация компании — это не просто сумма всех ее активов, это отражение рыночных ожиданий относительно ее будущей прибыльности и роста. Именно поэтому она может значительно отличаться от реальной стоимости бизнеса. Ошибки в оценке капитализации — явление достаточно распространенное, и они могут иметь серьезные последствия как для самой компании, так и для инвесторов.

Почему возникают ошибки в оценке? Одна из основных причин — это эмоциональный фактор, который часто преобладает на финансовых рынках. Паника, эйфория, слухи и спекуляции могут привести к резким колебаниям стоимости акций и, соответственно, к неадекватной оценке капитализации. Кроме того, ошибки могут возникать из-за недостатка информации, несовершенства аналитических моделей или просто из-за человеческого фактора.

Чем грозит некорректная оценка капитализации? Для инвесторов неправильная оценка может привести к значительным финансовым потерям. Например, если инвестор приобретает акции компании, переоцененные рынком, то он рискует потерять свои вложения, когда стоимость акций вернется к реальному уровню. Для самой компании завышенная оценка может создать иллюзию финансового благополучия и отвлечь внимание от реальных проблем. В то же время, заниженная оценка может затруднить привлечение инвестиций и ограничить возможности для развития.

Рассмотрим пример: наша выдуманная компания «СофтВижн» на момент IPO была оценена в 10 000 000 000 рублей, что было явно завышенной оценкой, учитывая ее скромную выручку в 500 000 000 рублей. Подобные случаи нередки, когда на ранних стадиях развития компании инвесторы готовы платить премию за перспективные проекты. Однако, если эти ожидания не оправдываются, стоимость акций может резко упасть, и инвесторы понесут убытки.

Как избежать ошибок при оценке капитализации компании?

- Проводите тщательный фундаментальный анализ — не полагайтесь только на рыночную цену акций;

- Используйте несколько финансовых мультипликаторов — не ограничивайтесь только P/E;

- Учитывайте внешние факторы — анализируйте макроэкономику, отраслевые тренды и конкуренцию;

- Оцените реальные возможности роста — не основывайтесь только на прошлом успехе;

- Не игнорируйте риски — отслеживайте юридические проблемы и регуляторные изменения;

- Правильно оценивайте нематериальные активы — учитывайте бренды, патенты и клиентскую базу;

- Не полагайтесь исключительно на прошлые данные — прогнозируйте на основе актуальных условий;

- Диверсифицируйте инвестиции — не инвестируйте в одну компанию или отрасль.

Как приложение Dubrovsky помогает выбрать лучшие акции?

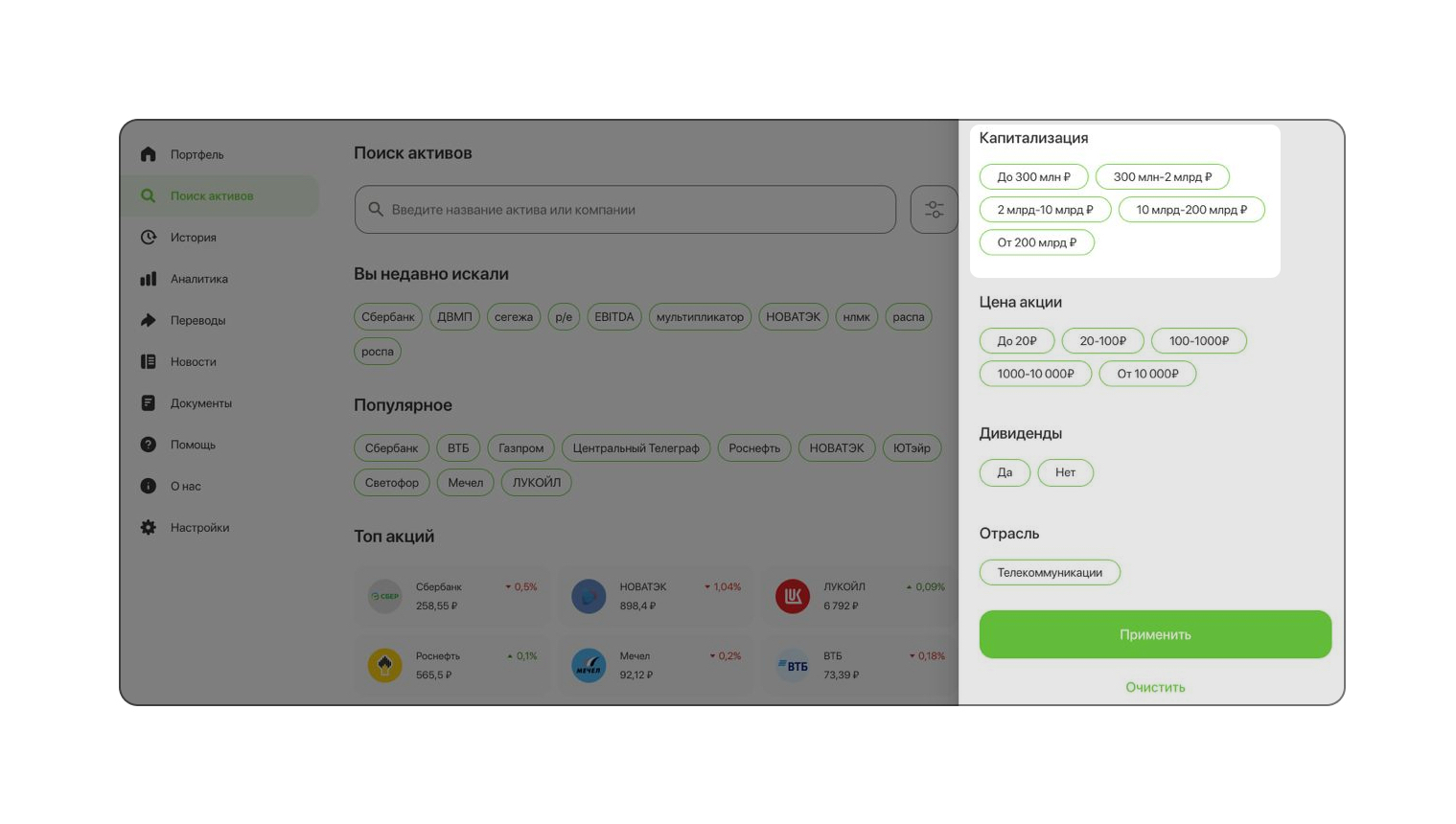

В нашем приложении вы можете выбрать лучшие акции с помощью удобного поиска и фильтров.

1. Поиск активов: Перейдите во вкладку «Поиск» внизу экрана. В верхней части экрана введите название или ключевое слово актива в поле «Поиск активов». Появятся подсказки, и вы сможете выбрать нужную акцию. После этого вы попадете на карточку актива с доступными действиями;

2. Использование фильтров: Для более точного поиска выберите «Фильтры» рядом с полем поиска. Откроется меню, где можно настроить фильтры:

2. Использование фильтров: Для более точного поиска выберите «Фильтры» рядом с полем поиска. Откроется меню, где можно настроить фильтры:

- Капитализация — для выбора акций с определенной рыночной стоимостью;

- Цена акции — для ограничения максимальной стоимости актива;

- Дивиденды — для фильтрации акций с регулярными выплатами;

- Отрасль — для выбора акций в определенной отрасли.

3. После выбора фильтров нажмите «Применить фильтр», и вы получите результаты, которые соответствуют вашим критериям;

4. Сортировка результатов: Вы можете отсортировать найденные активы по популярности, изменению цены за день или алфавиту, кликнув «Сортировать»;

5. Дополнительные настройки: Вы можете вводить ключевые слова, чтобы уточнить результаты фильтрации, или сбросить фильтры, кликнув на «Х» в верхней части экрана.

4. Сортировка результатов: Вы можете отсортировать найденные активы по популярности, изменению цены за день или алфавиту, кликнув «Сортировать»;

5. Дополнительные настройки: Вы можете вводить ключевые слова, чтобы уточнить результаты фильтрации, или сбросить фильтры, кликнув на «Х» в верхней части экрана.

Так вы без труда сможете найти акции, наиболее соответствующие вашим целям.

Скачайте IT-приложение Dubrovsky одним из первых — проходите авторизацию по ссылке, оставляйте свой email и ожидайте приглашения. Мы пришлем вам ссылку на подключение к приложению, которое позволит совершать сделки на фондовом рынке с нулевой комиссией и без дополнительных платежей.